在香港回归祖国15周年之际,中央政府出台一系列惠港政策措施,派送大礼包,加强内地与香港合作,内容涵盖经贸、金融、教育、科技、旅游、粤港合作等方面。从具体内容来看,这些举措既有旧甜头又有新突破,冀望此举为中港经济融合提供良好机会。

在金融方面,人民币国际化仍是重头戏。“七一”前夕国家财政部在港发行俗称“点心债”的离岸人民币债券,发行总额达300亿元,规模扩大,“点心”升格“面包”;中国央行又进一步开放资本市场的RQFII额度控制,以及谋划中的香港银行对内地的双向贷款,给市场以美好的憧憬。各界对此赞誉有加:既可强化香港作为人民币离岸中心、国际资产管理中心的地位,又能提升香港金融中心在国际上的影响力。

然而,辩证地看问题,人民币进入香港,仍有诸多问题需要厘清。

一、香港人民币的市场功能及定位

以国际金融中心、人民币离岸金融中心自诩的香港,面对新加坡甚至遥远的英国伦敦有关海外人民币离岸金融中心地位的觊觎,自是当仁不让,信心满满。然而去年四季度以来,香港市场的人民币存款量却一直在下降,这不免令人费解,疑惑丛生。是否香港市民对人民币的热情减退,难道“点心”变苦了?

传统的经济理论认为,货币在现代经济中一般具有五项基本功能,即价值尺度、流通手段、支付手段、储藏手段和世界货币(指货币超越国内流通领域,在国际市场上充当一般等价物,执行着世界货币职能)。

而经济学大师凯恩斯在此基础上提出的“货币需求理论”,则从分析人们持币的各种动机入手,对人们持币的利益所得阐述得更为精确。按照其在著名的《就业利息和货币通论》的分析,人们持有货币的动机包括:持币的交易动机、持币的谨慎动机和持币的投机动机;相应地,人们持币的需求包括:(货币担当的)交易需求、谨慎需求和投机需求。因此,分析香港市场的人民币存款的功能及定位也可从凯恩斯提出的人们对货币需求的三种动机谈起,继而追根朔源、探寻利弊。

(1)交易动机(Transaction motive)

货币的基本功能是交易媒介。交易动机是指“人们为了应付日常的商品交易而需要持有货币”的动机。凯恩斯把交易动机又分为所得动机和业务动机二种(所得动机主要是指个人而言,业务动机主要是指企业而言)。基于所得动机与业务动机而产生的货币需求,凯恩斯称之为货币的交易需求。

港币目前是香港唯一流通的货币。

港币的法律地位在香港基本法第111条列明:“港元为香港特别行政区法定货币,继续流通。” 、“港币的发行权属于香港特别行政区政府。港币的发行须有百分之百的准备金。港币的发行制度和准备金制度,由法律规定。”因此,除非基本法有新的修改,否则香港仍将维持以港元为法定货币的货币体制至2047年。

既然如此,无论人民币国际化在将来如何取得重大政策上的进展和数量上的突破,它始终是以外币的身份、是以一种香港货币当局无法监控其发行量的外来货币在香港出现,决无取代香港的法定货币去作为香港经济社会的基本清算、支付手段;用作发薪、日常消费等交易的需求可能。

换言之,或许有朝一日,人民币可以堂而皇之地成为主要国际货币;成为国际贸易货币、国际投资货币和国际储备货币,但决不能越庖代葅、成为香港的本币。

显而易见的事实是,英国人治港百余年,大英帝国之英镑并未喧宾夺主在港流通;目前港币与美元挂钩,港币的发行必须有100%的美元准备金,即是按固定汇率7.8港元兑1美元计算。如此严谨的联系汇率制度把港元演绎成为美元的延伸,但是30年来,香港市场的流通货币始终是港元,从未发生过美元取代港币的现象。

既然在法律的框架下,例如发薪、交税、收租、购物等均以港币为基础,人民币在香港除了对外贸易(与中国大陆的进出口贸易)为主外,几无于市场流通之可能。港币是香港的本币,是一切商品活动记账、支付的基本货币;而人民币如同美元、英镑、日元等为外币,内外有别。香港的商家接受大陆游客以人民币购物,如同接纳外国游客的美元日元付款一样,但他们每日营业终了时,均将此等外币送存银行,绝无商家彼此间用人民币清算支付货款的。是故人民币难以撼动港币,宛如美元、英镑、欧元、日元之于香港市场。

(2)预防动机(Precautionary motive)

预防动机是指人们为了应付不测之需而持有货币的动机。凯恩斯认为,出于交易动机而在手中保存的货币,其支出的时间、金额和用途一般事先可以确定。但是生活中经常会出现一些未曾预料的、不确定的支出和购物机会。为此,人们也需要保持一定量的货币在手中,这类货币需求可称为货币的预防需求。

此预防动机是建立在(未来的)交易动机之上的。既然人民币在香港市场的“交易动机”不存在,换言之,除非修改基本法,否则决不可能有人民币取代港币在香港流通、替代当前港币的价值尺度、支付手段之情形发生,因而由此衍生出的预防动机——市民大量存储人民币以备将来不时之需的情况不可能存在。

(3)投机动机(Speculative motive)

投机动机是指人们根据对市场利率变化的预测,需要持有某种货币以便满足从中投机获利的动机。因为货币是最灵活的流动性资产,具有周转灵活性,持有它可以根据市场行情的变化随时进行金融投机。出于这种动机而产生的货币需求,称之为货币的投机需求。

换言之,投机动机是指由于未来汇率、利率的不确定,人们为避免资本损失或增加资本收益,及时调整资产结构而形成的对货币的需求。

凯恩斯认为投机动机的货币需求是随利率的变动而相应变化的需求,它与利率成负相关关系,利率上升,需求减少;反之,则投机动机货币需求增加。

作为维护香港作为国际金融中心、贸易中心和融资中心的地位的法律条款亦在香港基本法第112条列明:“香港特别行政区不实行外汇管制政策。港币自由兑换。继续开放外汇、黄金、证券、期货等市场。香港特别行政区政府保障资金的流动和进出自由。”——这应当是离岸人民币作为一种“新产品”进入香港市场可依循的法律条文。

依据凯恩斯的货币理论,香港客户存储人民币用于赚取利差与汇差收益则能够得到很好的解释。

以2010年人民币升值5%计算,加上2%(中国大陆3.50%)的年利率,(RQFII、买债券、存银行)则全年收益在8%左右。同年,香港市场的人民币存款逐月攀升,截至2011年9月末之顶峰时,人民币存款量已经达到6222亿元,香港人民币债券发行量累计超过1590亿元,余额超过1300亿元。

由公众参与的将本币兑换成外币以换取较高收益之举并非港人独创,在金融业里,“渡边太太”已成了这一现象的代名词。

话说从20世纪90年代起,日本国内长期执行超低利率甚至零利率政策,于是,一些日本家庭主妇不甘于国内微薄的利息收入,纷纷将资金投向海外金融市场赚取高额收益。以擅长外汇保证金交易著称的日本主妇投资者名声鹊起。于是,人们以日本常用姓氏“渡边”给这一主妇投资群体命名,“渡边太太”成为日本主妇投资者的代名词。

渡边太太从事的是日元套利交易,即借入低利率的日元,投资于收益率较高的国外债券或外币存款。只要日元不大幅升值,就可赚取比较稳定的利差收益。当年日美两国利差曾在较长时间稳定在5%,又如2007年8月,日元与澳元利差达到6%,再加上日元贬值,“渡边太太”的收益相当可观。当年,据说著名的“渡边太太”鸟居万友美每月赚取100万日元(100日元约合1.15美元),她同样需要照看孩子、忙家务。

卖掉手上持有的日元,换取具有高息收益的外币,赚取固定的利差收益。众多手握家庭财政大权的日本家庭主妇,就是用这样简单的方法实现着其家庭资产增值。

香港也有“渡边太太”。其赚钱的办法其实很简单,就是利用自有港元,然后悉数转成人民币,存入香港的或内地的银行,或是买入香港的人民币(点心)证券,从而稳赚息差,并获取人民币升值的潜在收益。

按照香港传统的“炒外汇”做法,普通散户可以在香港的银行开设保证金交易户口,用约5%的保证金就可以撬动巨额的外汇交易。

短线外汇投资的要点是要认准升值的货币,沽出不断贬值的货币;如果投资者觉得两种货币的汇率不会有较大变动,也可以通过借入低息货币、买入高息货币来套取息差。从这个角度便不难理解,近年来汇率与利率均处上扬阶段的人民币何以成为港人追逐的新宠。

在香港,目前还没有开设人民币与美元或港元之间的保证金交易。但这不妨碍人们同样可以变相获得人民币杆杠:借港元、兑换成人民币进行投资,可看成是保证金交易的替代品。

HKMA

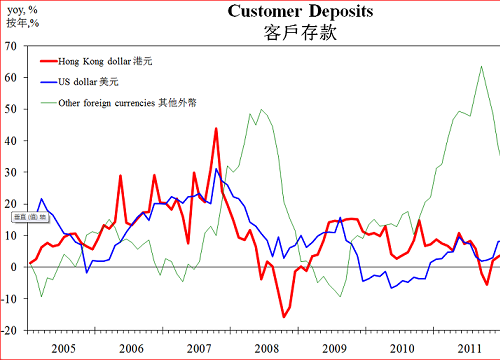

二、香港人民币存款变量分析

还需要解释的是在过去1年多里,为什么人民币在香港银行的存款利率如此之低,且香港的企业不愿贷款、以至于众多的大陆企业纷纷越界前来借入人民币,使之回流至内地。但今年以来,香港各银行又大幅提升人民币的存款利率,并吸引到本港企业借入(用于中港贸易),而市民商家却不领情,在高利率面前持币意愿减弱,以致香港整体的人民币存款总量一路走低。

这依然要从人民币的汇率、利率分析入手。

第一种情形:人民币预期升值率及存款利率大于港币存款利率,则客户乐意持有人民币。

就人民币存款人而言,假设年初港币兑人民币汇率为100:85,年底人民币升值5%,则汇率为100:80,假如客户用85人民币换入100元港币,到年底时仅用80元人民币就可换回100港币,赚了5元人民币相当于6.25元港币。

由于该客户将此(年初)换入的港币存入香港的银行,还可享有额外的利息收入。

反之,向香港各银行借入人民币的公司或个人则要承担5%的汇率损失,当然,还有要另外付给银行的贷款利息。

因此,在人民币升值的情形下,人们持有人民币的意愿较强,故而香港银行的人民币存款总额持续上升;客户借入人民币的意愿较弱,因此,香港市场发生人民币贷款的数量很少,如2011年未本港企业贷款额仅达30亿元人民币。

由于银行是经营货币(信用)的中介机构,即是凭吸收存款去发放贷款来赚取利差获得收益的。但在人民币升值预期下,其吸收了大量人民币存款却很难借贷出去。在实施利率自由化的香港市场,只能以0.79%的活期利率存放于香港人民币的清算行“中银香港”。因此,过往香港银行业经营人民币业务是薄利甚至亏损的,既然,银行将存款利率定得很低,那么贷款利率当然也订得低,2010年初,香港一年期人民币贷款利率约为2.8%.

然而,同期大陆的金融市场实施宏观调控下的货币紧缩政策,银行一年期贷款利率为7.62%,若再加上各种费用,达到10%以上。

因此大陆企业挖空心思越界到香港的银行谋取低利的人民币贷款:或借进出口贸易之名做银行同业代付;或利用备付信用证实施“内保外贷”。

香港银行业热衷于接受内地银行开出的备付信用证担保并向内地在港关联企业发放外币贷款,这同样可以用人民币升值预期来解释,因为银行判断抵押品(人民币)是不断增值(升值)的。香港金融管理局数据显示,2010年底,香港银行业对中国内地非银行客户的贷款总额达1.62万亿港元;2011年6月底这一金额达到2.03万亿港元。短短半年间增幅达25%以上。香港银行业的人民币贷款对象以内地企业为主,因为内地实施银根紧缩政策,内地银行的贷款利率比香港高很多,这种跨境贷款对供需双方来说是一笔双赢交易。

除内地企业直接来香港做人民币抵押贷款业务外,还有些资质较好企业在香港发行人民币债券,筹到资金后再贷给其他国内企业。这正是港澳地区政商界吁请中央出台加大人民币回流措施的原因。

最近中央送大礼,允诺在深圳的前海地区试行香港银行直接向内地企业发放贷款,如此举措引来业界一片欢呼,然而时过境迁,如今人民币汇率已掉头向下,贷款利率必步步攀升,香港银行与内地企业未必能共享“双赢”局面。

因为在人民币贬值预期的情况下,在港存、贷人民币业务的获利操作已完全相反。即,持有人民币存入银行者必亏,借入人民币的贷款者则稳赚。

市场已据此作出反应。例如去年9月份以来,人民币兑港元(美元)持续走低,香港市场中的人民币存款金额则相应不断减少、萎缩,从去年9月最高峰时的6223亿降至今年5月的5500亿元。至2012年6月末,香港第一只人民币计价股票汇贤居REITS已经下跌超过25%。

来自中国外汇交易中心的最新数据显示,7月25日人民币对美元汇率中间价报6.3429,较前一交易日继续回落90个基点,创下自去年12月以来的新低。另一方面,欧债危机再度升温令投资者避险情绪高涨,推动美元再度走强。

在利率方面,由于香港的银行看到本港借入人民币的需求不断增长,因此它必须增加资金来源——提高存款利率以吸引客户的人民币存款,而存款利率的提高又必然推动贷款利率的提高。目前香港主要银行存、贷款利率已分别上升为2.30%与3.30%,若人民币汇率进一步走低,则贷款利率还将提高。

近期,人民币兑港元(美元)波幅扩大,亦有专家放言均衡人民币汇率已经形成。在此情形下,持有人民币需要有一定的冒险性与极大前瞻性。只要一年下来,人民币实际升值率加人民币存款利率大于港元的汇率与存款利率,则为获利,反之则亏损。

国家外汇管理局统计数据显示,2012年6月银行代客结售汇逆差35亿美元,其中结汇1295亿美元,售汇1331亿美元。这是继4月份以来年内第二次出现逆差。这表明人民币升值预期减弱,中国大陆的企业和居民持有外汇的意愿增强。当前境内企业和个人由做空转向做多美元,开始”负债本币化、资产外币化“的财务运作。

如此看来,香港市场的人民币存款萎缩并非个案,中港两地市场联动,乃经济规律使然。

2011年诺贝尔经济学奖得主美国学者、现为纽约大学经济学系教授的托马斯•萨金特(Thomas Sargent)有一句名言: 经济学是常识的集合体。

而此香港人民币存款变量分析,剔除人民币取代港币在香港市场的交易动机及预防动机而产生的货币需求,着重阐述香港市民持有人民币进行保值增值的投机动机而产生的货币需求,是为香港人民币市场发展趋势之前瞻。

综上述,在人民币汇率疲软及中国央行连续降息的情形下,香港市场人民币存款总量续减。昔日人见人爱的“甜点心”成了“烫手山芋”,此刻中央政府频送“大礼”,香港市民未必领情。正所谓:人情似纸张张薄,世事如棋局局新

王幸平

2012年7月7日

2012年7月27日星期五

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号