2022年前三季度,我国国际收支保持基本平衡。其中,经常账户顺差3104亿美元,为历史同期最高值,同比增长56%;国际收支口径的货物贸易顺差5216亿美元,同比增长37%,货物贸易顺差创历史同期新高;服务贸易逆差656亿美元,同比下降23%;直接投资净流入469亿美元。其中,来华直接投资净流入1608亿美元,显示我国经济前景长期向好,持续吸引外资来华投资兴业。

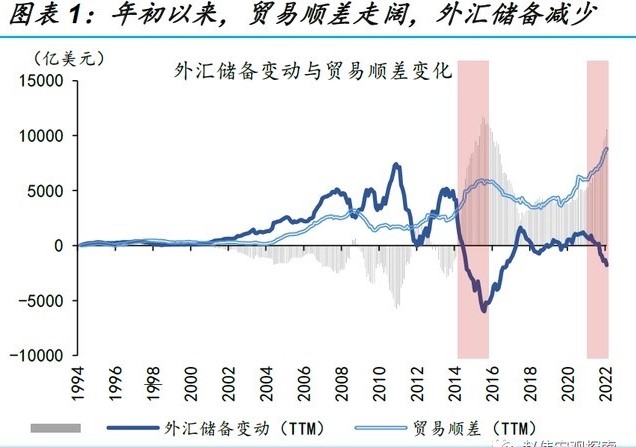

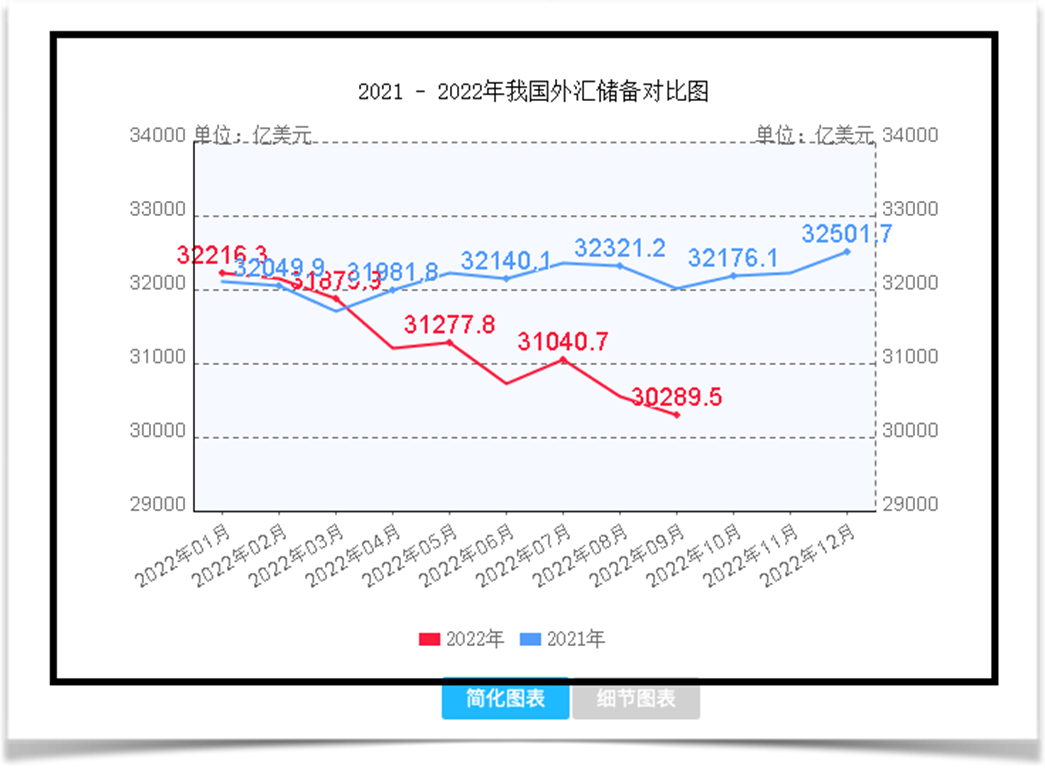

如此靓丽的数据下,中国的国家外汇储备为什么从年初的32216.3亿美元下降到9月末的30290亿美元?中国30年来的贸易顺差与外汇储备增长都是正相关的,为什么今年产生了严重的背离?

一、中俄贸易的影响

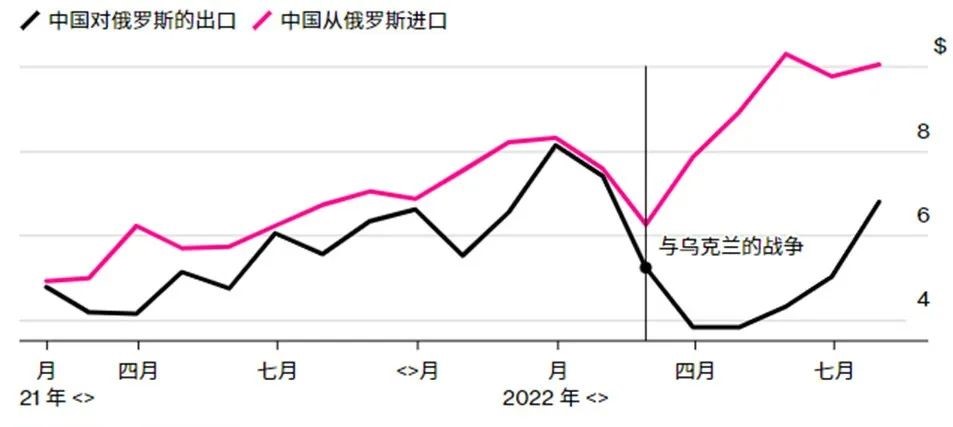

2月24日的俄乌战争爆发后,先知先觉的中国A股的中俄贸易板块股票集体飙升,业界预计随着西方制裁行动的展开,走投无路的俄罗斯石油天然气农产品及大宗商品将涌向中国,中俄贸易额将大幅攀升。果不其然,从公布的今年头三季度中俄贸易数据来看,中国从俄罗斯进口额为5501.7亿元人民币,比去年同期增长了53.6%;而中国对俄出口额为3433.6亿元人民币,仅增长了11.9%。因此中俄贸易中,中国是贸易逆差的一方。近期俄联邦海关署第一副署长鲁斯兰·达维多夫骄傲地宣布,今年前9个月俄贸易顺差达到创纪录的2510亿美元,其中出口4310亿美元,进口1800亿美元。

俄乌开战后,受西方制裁,美元兑卢布汇率在21天内贬值幅度高达59%,远超货币危机15%的临界值,对挤兑和沽空风险,俄央行前期通过抛售外汇来支撑卢布,且在储备资产被冻结后转向大幅升息和资本管制,并且借用与中国的贸易狂飙与金融助力,令卢布止跌并强势回升。

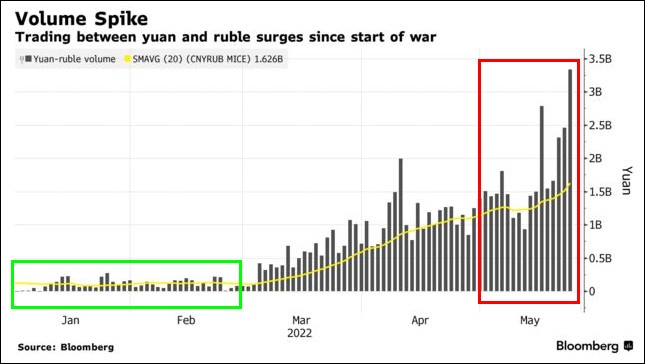

(红框为5月份交易量,绿框为1、2月份交易量,彭博社统计的图表)

尽管美元与卢布的交易量降至十年来的最低水平,但是卢布与人民币的交易量狂涨,同时人民币与美元的交易大幅攀升,俄罗斯央行也就达到了借用人民币拉升美元与卢布的汇价之曲线救卢布的目标。

据SWIFT统计,7月全球跨境结算中,人民币使用比例第一为中国香港(70.9%),第二为英国(6.4%),俄罗斯排名第三(3.9%,6月为1.42%),第四为新加坡(3.8%),第五为美国(3%)。据统计,7月人民币为全球跨境结算交易量第5大币种,占全球跨境结算交易总量的2.2%。

目前人民币已经成为莫斯科交易所交易量最大外币。中央电视台的新闻提及,从交易数据显示,人民币今年为莫斯科交易所成交量最大的外币。如10月3日人民币成交量为123亿卢布,美元成交量114亿卢布,欧元成交量76亿卢布。

俄罗斯早在N年前就开启了去美元化的行动,俄罗斯财政部长西卢安诺夫日前表示,俄主权财富基金国家福利基金将清除美元资产,增加欧元、人民币和黄金持仓占比。俄国家福利基金增持人民币资产的决定反映了俄中日益紧密的经贸关系,也表明俄借道中国与世界交往的愿景。目前,美国、欧盟、英国、加拿大和日本均暂停了与俄罗斯央行的交易,阻止了俄罗斯获取其在这些地区持有的外汇储备。根据最新可得数据,俄罗斯6300亿美元外汇储备中的一半可能遭到冻结,俄央行仍能动用的主要资金是外汇储备持有的人民币资产和央行金库中储存的黄金(约2200亿美元)。因此,目前俄罗斯的6430亿美元的国家外汇储备中,其中美元的份额仅仅为16%,欧元的货币占了70%,人民币就达到了15%。这一次美欧联手对俄罗斯的制裁,俄罗斯的外汇储备中有80%的货币不能用了,仅仅剩下中俄之间贸易的结算货币:人民币与卢布。据彭博社统计,今年5月份莫斯科现货市场已有约259.1亿元人民币(39亿美元)被兑换成卢布。相比于俄乌冲突爆发前的2月份,卢布兑换量猛增1067%,飙升近12倍。这一飙升恰逢卢布兑人民币汇率升至5年内高点。要知道,卢布与人民币是在莫斯科,在国际市场上都是可以自由兑换的,而俄罗斯央行可以输出大量的卢布,只要他愿意,认为必要时就可以轻松兑换大量的人民币。

俄罗斯官员在圣彼得堡国际经济论坛上谈到俄国家福利基金的新结构时说:“美元资产为零,欧元40%,人民币30%,黄金20%,英镑和日元各5%。”。

二、去美元化的困境

在外汇市场上,通常有一种公认的货币作为外汇交易的核算货币,它又被称之为中心媒介货币。在实际的外汇交易中,任何国家的货币与其他的国家的货币进行外汇交易时,均首先将这两种货币的基本单位与中心媒介货币进行对比,即是将这些货币与中心媒介货币的汇率进行比较得出交叉汇率,然后进行交易。

一种货币在国际上的价格,也就是这种货币的汇率是如何,是以某一种中心货币——目前这种中心货币是美元为尺度、为标价来衡量的。由于目前美元作为中心货币所具有的衡量各种货币价格的标杆作用,各国货币当局为了稳定本国货币的地位,通常选择正式或非正式的盯住中心货币(美元)的汇率管理体系,而这种盯住式的汇率是否稳固,也就决定了这些货币在国际金融市场中的地位。

一个货币的国际地位在于它的汇率是否稳定、在于它的购买力能否持续上升。国际货币的购买力比较的参照物就是它的价格,但这个价格必须是在自由买卖的状态下的由市场决定的价格,这个市场价格能够真实地反映出各种货币之间的实际地位的变动,又称之为货币价格的变动。教科书上介绍过很多汇率决定理论,例如购买力平价理论、利率平价理论、国际收支理论等,但是,短期内,金融市场上货币的供求关系决定了其价格——汇率。

当然,任何一个国家都可以声称不要美元,不与美国发生商业往来。那么他依然要与其他的国家贸易结算,发生金融贸易上的往来,这样彼此两国之间的货币兑换汇率又是如何确定?例如,人民币与卢布的汇率是如何确定的?简单的方法是,卢布对中心货币美元的汇率是多少?简单的方法是,先测算卢布对美元的汇率多少,然后人民币对美元的汇率是多少,则套算出卢布对人民币的汇率。如果没有这其中的美元作为一个等价物,作为一个价值尺度来衡量,则这两种货币的汇率就难以确定,而不准确的汇率就会在国际金融市场上产生套利。

其次,俄罗斯是市场经济。正如普京所说,西方国家购买俄罗斯石油、天然气必须用卢布结算!但即使是使用卢布结算,也必须明确卢布对美元的比价。否则就无法确定该付多少卢布来购买石油天然气。例如买一吨石油,标价是8万卢布,则西欧的进口商要用相应的美元兑换8万卢布,也就是从俄罗斯的央行拿到卢布后再用于购买天然气。但实际上这掩盖了前一个步骤,俄罗斯的央行在兑换出卢布的时候已经收入了美元。整个过程的表面上是卢布在进行交易付款,其本质是美元在支付整个交易。

若真的与美元撇清界限,那么其本国货币又如何在国际金融市场定价?除非闭关锁国,永远和国际货币体系隔绝开来。然而。俄罗斯不仅要与西方交往,与中国的交往也要确定汇率,你不可能单独与中国定汇率,你必须以美元为等价的一个中心汇率来折算,否则那就无法进行金融交易,因此在国际金融市场上去美元化是异想天开。

三、人民币国际化的影响

本轮俄乌冲突中,西方国家密集实施的重磅金融制裁措施主要包括三方面:一是冻结俄罗斯以官方外汇储备为主的海外资产,目的是扰乱俄经济金融秩序,阻止其动用外汇储备干预卢布汇率,限制其动用外汇支持乌克兰战争的能力;二是将俄7家主要银行踢出SWIFT全球支付系统,切断俄罗斯与国际金融体系的联系,阻断其资金的跨国调动;三是禁止公共和私人部门与俄罗斯政府和特别指定国民名单(SDN)的所有投融资活动,限制俄在美欧市场进行借贷交易和筹集资金的能力。

但中国的所有银行与西方世界的国际结算渠道依旧是畅通的。据了解,中国的四大国有银行都在俄罗斯开有多家分行,因此俄罗斯的企业便借助中国各大商业银行的结算渠道与世界各国开展正常的贸易结算,据报道,今年三月以来,每天都有200多家的俄罗斯企业到中国大银行驻莫斯科分行开立新的账户,他们借助中国的银行的渠道,采取这种迂回的方式成功地躲开了俄罗斯银行被踢出swift系统造成的资金结算困境。

此刻国内诸多专家都认为人民币国际化的一个重要时间窗口打开了。

首先,由于中俄的贸易量剧增,例如石油天然气更多的向中方出口,俄方手中将持有了更多的人民币。俄罗斯卫星通讯社莫斯科9月5日 据俄罗斯《生意人报》报道,人民币在俄罗斯的交易量以及货币互换量正快速增长,2023年或取代欧元和美元在俄罗斯外汇市场上占据主导地位。今年1月,投资者达成的人民币交易量为346亿卢布,3月已升至2210亿卢布,而在8月已突破1.2万亿卢布的大关。其交易占比从年初的0.4%升至21%。在8月的个别日期,次日交割的人民币交易量甚至超过欧元,接近美元。

其次,受金融制裁所限,俄央行手中的美元与欧元不能在国际市场上交易,但是这并没有排斥限制他们用这些货币以远期交割的方式同中国央行进行外汇交易,例如买入人民币。通过与中国央行的交易获得大量的人民币以及通过向中国出口大量商品获得的大量的贸易人民币,俄罗斯的中央银行手中就必然会手握大量的人民币,那么这些巨额人民币的出路何在呢?实际上还是有两条出路的,通过向中国进口一些俄罗斯急需的轻工产品电子产品甚至被美欧制裁封锁的某些高科技产品,让这部分人民币回流到中国央行的手中;或可以利用香港市场这个在中国政府管辖之下的国际金融中心,将手中大量的人民币兑换成为港币或者美圆,做外汇买卖交易,从而获取相应的西方硬通货, 同时,俄罗斯央行通过与中国央行进行人民币卢布货币互换的形式获取大量的人民币,以迂回的方式拉抬卢布汇价。

依据国际货币理论,衡量两种货币之间的升值或贬值必然要有一种中心货币来进行衡量,当下中俄两国的货币都采取了兑美元的汇率作为基准,这就有投机的可能。如果俄罗斯央行在人民币兑美元升值的时候大量持有人民币,在人民币兑美元下挫的时候大量抛售人民币,这就是国际金融市场上的三角套汇,那么中国的央行必然要承担这种三角套汇的损失。

年初以来,贸易顺差快速走阔的同时,我国外汇储备却出现了大幅的减少。今年前8 月,我国贸易顺差累计达5617 亿美元,而外汇储备则大幅减少1953亿美元;历史上,贸易顺差与外汇储备变动间差异主要受资本与金融项、遗漏与误差项影响;当两者走势出现快速分化时,往往会伴随着资金大幅的外流。。一季度外管局统计的国际收支平衡表,非储备性质金融账户已流出497亿美元,二季度更是流出高达993亿美元;此外,市场担忧还有部分资金外流压力反映在“遗漏与误差项”上,这或许与俄罗斯发人民币债券相关。

早在2020年11 月 23 日,中国人民银行与俄罗斯联邦中央银行签订了规模为 1500 亿元人民币/17500 亿俄罗斯卢布的5年双边本币互 换协议

国际金融行为的所谓双边本币互换协议是指一个国家或地区的央行与另一个国家或地区的央行签署协议,约定在一定条件下,任何一方可以用一定数量的本币交换等值的对方货币,用于双边贸易投资结算或为金融市场提供短期流动性支持。到期后双方换回本币,资金使用方同时支付相应利息。因此,货币互换,也就是两种货币的双向质押。从质押的定义看,就是接受质押物的一方。有权在质押期间对质押物进行处理变卖。只要在质押结束后,质押方把等同于质押物的资产归还对方就可以了。这就为两国央行在交换两种货币的使用权期间提高了灵活使用的空间。双边货币互换,是在本国外汇流动性受限的情况下,为了对外汇市场进行干预、应对短期的国际流动性问题、稳定市场信心,从而进行的双边合作安排。目下的俄罗斯外汇市场,央行缺乏美元对卢布汇率进行干预,此刻动用中俄货币互换协议的1500亿人民币在离岸市场转换成美元然后投放俄罗斯外汇市场,挽救快速贬值的卢布,符合货币互换协议的签定的初衷。

当然,互换使用的双方都追求在一定的时间内取得最大的经济效益,这个效益就可以是为促进双方的经济贸易投资便利化,也可以是通过互换货币与第三种货币的兑换,在国际金融市场上高抛低吸赚取利润。

第三,发行人民币债券也是俄罗斯获取中国人民币的重要渠道。据俄罗斯《专家》周刊网站9月19日报道,俄罗斯石油公司首次在莫斯科交易所发行人民币两年期债券,发行规模为150亿元人民币,年利率3.05%——低于中国人民银行的贷款市场报价利率。据报道,俄罗斯黄金矿商Polyus将再发行35亿元的人民币债券,此前俄罗斯铝业联合公司已经发行了40亿元的人民币债券,这些债券都在莫斯科交易所挂牌交易,而且是人民币计价的债券,报道称,俄石油原计划发行规模为100亿元,但需求如此之大,使得最终发行量增加了50%,创下俄罗斯企业债券发行新纪录。报道还称,其他公司也开始于今年夏秋试水人民币债券。比如7月27日至28日,俄罗斯铝业公司以3.9%的年利率发行了两期人民币债券。每期发行金额为20亿元人民币。8月底,又有极地黄金公司发行人民币债券。

莫斯科交易所的短线交易者过去最关注美元和欧元,对人民币兴趣不大,因为这种外币流动性不高,汇率波动也不剧烈,也就是说,靠汇率差价很难获利,不像美元或欧元。而如今,由于西方国家的央行对俄罗斯采取诸多限制措施,外汇交易商对人民币套利兴趣大增。

借入人民币也助长了投机套利。美元兑人民币的汇率今年3月从6.3涨到了9月份的7.3,也就是说,每一美元兑换人民币多了一块钱。例如在今年3月人民币与美元的兑换比率是6.30:1,俄罗斯的商家通过发行债券或或贷款拿到了630万人民币,他立刻转身将其兑换成美元100万,到了9月,人民币与美元的汇率已经是7.30:1,此刻他反手拿这个100万美元兑成730万人民币(归还债权人630万人民币),则净赚100万人民币,收益率为15.87%,此刻他也就提前锁定了利润。但这个拿到人民币即刻兑换美元的操作,等同于从中国的外汇储备库里拿走了美元,无论其动机如何,却是实实在在的对中国的人民币汇率形成了抛压。

俄罗斯通过贸易顺差,通过发行人民币债券,通过两国中央银行的货币互换而得到人民币兑换成美元、抛美元买卢布,卢布汇率上涨获利。此刻若人民币汇率持续下跌。则将人民币继续抛出,买入美元,推动人民币汇率持续下跌。此刻会形成强卢布弱美元的局面,然后借势用国内大量的卢布兑换人民币归还中国。俄央行则完成了抬升卢布汇率,赚取卢布与人民币汇差的一个循环。

中俄之间的贸易存在着巨大的逆差,在人民币国际化下大量的输出人民币,实际上也掩盖了境外人民币汇率大幅波动、大幅贬值的主因。

俄罗斯商家无论是贸易顺差或者发债、或者货币互换获得大量的人民币抛出,持有美元,形成强美元弱人民币的局面,在人民币下跌到一定的点位后,再用少量美元换取大量的人民币归还中国央行,都可以赚取汇率收益。目前卢布与人民币在莫斯科交易所,在国际市场上都是可以自由兑换的,而俄罗斯央行可以输出大量的卢布,只要他认为必要时都可以轻松兑换大量的人民币。因为卢布是俄国的本币,开动印钞机即可源源不断。其借入人民币投放金融市场,可致人民币兑美元汇率在短期内某一阶段下跌;但到了要到归还中国的人民币时,则是反向操作。然而抛人民币兑美元,形成人民币汇率下跌。中国央行为接收国际市场上过量的人民币,则必须交出美元,最终造成中国的外汇储备下降。

从中国的国际收支平衡表上得知,中国对外负债有七万亿人民币,而这些在境外的负债人民币都是对手方可以兑换美元的,这会对中国的人民币汇率造成冲击,因为中国必须用美元等自由货币来把这些人民币收回。

四,外储滑坡

我国仍然保留了资本管制的选项,对引导跨境资本有序流动、防范国际资本冲击等方面,起到一定的作用,这似乎可以缓解外汇储备的应对压力。但是我们研判人民币汇率走势 应该是政策的逻辑与市场的逻辑相一致,才能预测未来。我国外汇储备规模9月末为30289.55亿美元,环比减少259.26亿美元。自2022年初至9月末,我国外汇储备整体下降幅度达2212亿美元,月均下降246亿美元。为应对俄罗斯交易所涌现的大量人民币抛盘,中国美债持仓金额“6连降”,早在今年5月持仓金额就跌破万亿美元关口至9808亿美元,为2010年5月以来首次。

外汇储备的上一次锐减是在2015年到2017年中,大量的人民币被借到境外去兑美元,其结果是外汇储备由四万亿变成三万亿。(详见本人博客文章:万亿派生存款灭失之谜)这一次外汇储备呈一个下降趋势,汇率也呈一个下降的趋势。

然而,境外机构在境外拿到人民币即刻兑换美元的操作,等同于从中国的外汇储备库里拿走了美元,无论其动机如何,却是实实在在的对中国的金融稳定形成了冲击。中俄之间的贸易存在着巨大的逆差,即便是用美元结算,中方也得好好掂量掂量这个贸易平衡问题。但问题的关键是中俄贸易用人民币结算,这是中国大量输出人民币,引发境外人民币汇率大幅波动、大幅贬值。

中国已经成为世界第一大经济贸易国、世界第二大经济体、世界第一大美元外汇储备国、世界最大债权国之一(2019年拥有2.3万亿美元海外净资产)、国际货币基金组织(IMF)的第三大股东;人民币国际化也取得长足进步,人民币成为IMF的特别提款权(SDR)篮子的第三大构成货币,但是我们必须小心谨慎、认真对待每一次金融风险与金融危机发轫与苗头, 小心撑得万年船。

王幸平

原文发表在《信报财经》2022年12月刊上

2022年12月1日晨改写

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号